2024.1.4

日本シェアホルダーサービス株式会社

ESG/責任投資リサーチセンター

チーフコンサルタント 藤島 裕三

Photo by u-zo

東証は2023年10月26日、「資本コストや株価を意識した経営の実現に向けた対応」に関する開示企業一覧表を公表することを、プライム市場およびスタンダード市場の全上場会社に向けて通知した(以下、10月通知)[1]。これは同年3月31日「資本コストや株価を意識した経営の実現に向けた対応等に関するお願いについて」の要請(以下、3月要請)[2]を踏まえたもので、CG報告書において「【資本コストや株価を意識した経営の実現に向けた対応】」というキーワードを記載している企業を抽出、その集計結果を一覧表にして日本取引所グループのウェブサイトにExcelファイルを掲載する。同一覧表は2024年1月15日を目途に公表を開始(2023年12月末時点のデータを集計したもの)、以降は毎月更新される予定となっている。また同一覧表においては英文開示の有無、および「検討中」であればその旨も明示される。

図表1:東証「一覧表」掲載項目のイメージ

出所:東証「『資本コストや株価を意識した経営の実現に向けた対応』に関する開示企業一覧表の公表等について」

そこで本稿では、東証の3月要請および10月通知に対応したCG報告書の提出状況をいち早く確認すべく、プライム市場およびスタンダード市場の全上場会社が提出したCG報告書(2023年12月29日時点で最新)について、キーワード「資本コストや株価を意識した経営の実現に向けた対応」(【 】付きだと検索結果にバラツキが確認されたため本分析においてはカット)の記載が確認されたものを抽出、その結果につき分析を試みた。なお1月15日に公表が予定されている東証一覧表とは、データ抽出手法の相違などにより調査結果には一定のギャップが想定されるが、全体としての傾向においては大きな差は生じないものと考えられる。

2023年12月29日時点のプライム上場1,657社およびスタンダード上場1,619社(日経バリューサーチのデータによる、以下同)は3月要請以降、キーワード「資本コストや株価を意識した経営の実現に向けた対応」の記載が確認できるCG報告書を延べ1,408本提出している。これらから重複を排除した社数ベースの数値は1,100で、プライムおよびスタンダード銘柄の34%に相当する。大部分に相当する3分の2が未対応だと認識すべきかもしれない。なお市場別ではプライムの半数近くが提出済みの一方、スタンダードについては2割弱に止まっている。

図表2:キーワードのあるCG報告書の提出状況(全体、市場別)

出所:日経バリューサーチのデータよりJSS作成

なお提出済み1,100社のうち202社は、東証の10月通知以前から提出してあったCG報告書が、2023年12月29日時点においても直近となっている。これらは10月通知を意識しての対応とは必ずしも言えないが、3月要請を受けてキーワードは記載されているため、2024年1月15日を目途に公表予定の一覧表には記載される可能性は高い。そのため本稿における調査分析のサンプルとして加えているが、10月通知以降に提出されたCG報告書に限った場合、対応済の社数はプライムおよびスタンダード銘柄の27%まで低下する。

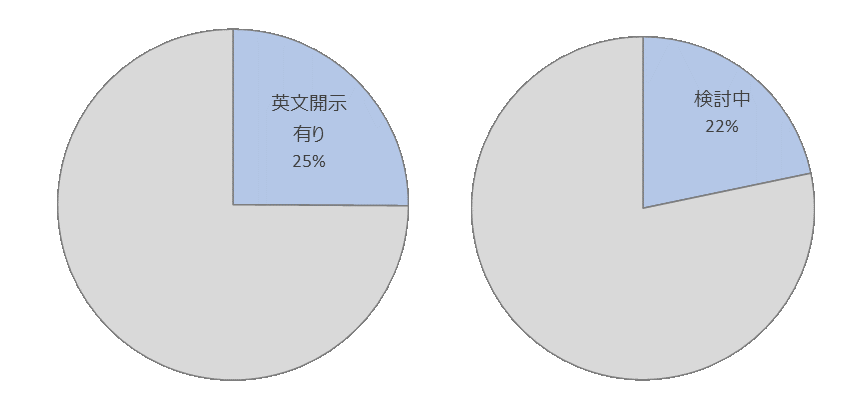

提出済みの1,100社による直近のCG報告書において、「資本コストや株価を意識した経営の実現に向けた対応」につき「英文開示有り」とした企業は、全体の4分の1相当に止まった。プライム銘柄に限定すると3分の1まで高まることから、時価総額や株主構成による英文開示の必要性が影響していると解釈できる。また「検討中」とした企業は全体の2割強で、こちらはスタンダード銘柄の方が約3割と高くなっている。時価総額など事業規模が小さい企業ほど「資本コストや株価を意識した経営」の取り組みが遅れている表れと言えるかもしれない。

図表3・4: 「英文開示有り」(左)と「検討中」(右)の記載割合

出所:日経バリューサーチのデータよりJSS作成

プライムおよびスタンダード市場の全上場会社につき、2023年12月29日時点の時価総額で区分、キーワードの伴ったCG報告書を提出済みである企業の割合を抽出した。時価総額が500億円未満までは3割に満たないが、500億円以上1兆円未満では約半数がキーワードを記載、さらに1兆円以上については7割方が対応している。このように大きく3つのカテゴリー別に整理した上で、時価総額の大きさに比例して対応が進んでいる現状が確認できた。なお500億円未満のカテゴリーがサンプル全体の6割超(プライムの3割超、スタンダードの9割超)を占めているため、全体の対応割合は前述の通り33%まで低下することになる。

図表5:キーワードのあるCG報告書の提出状況(時価総額別)

出所:日経バリューサーチのデータよりJSS作成

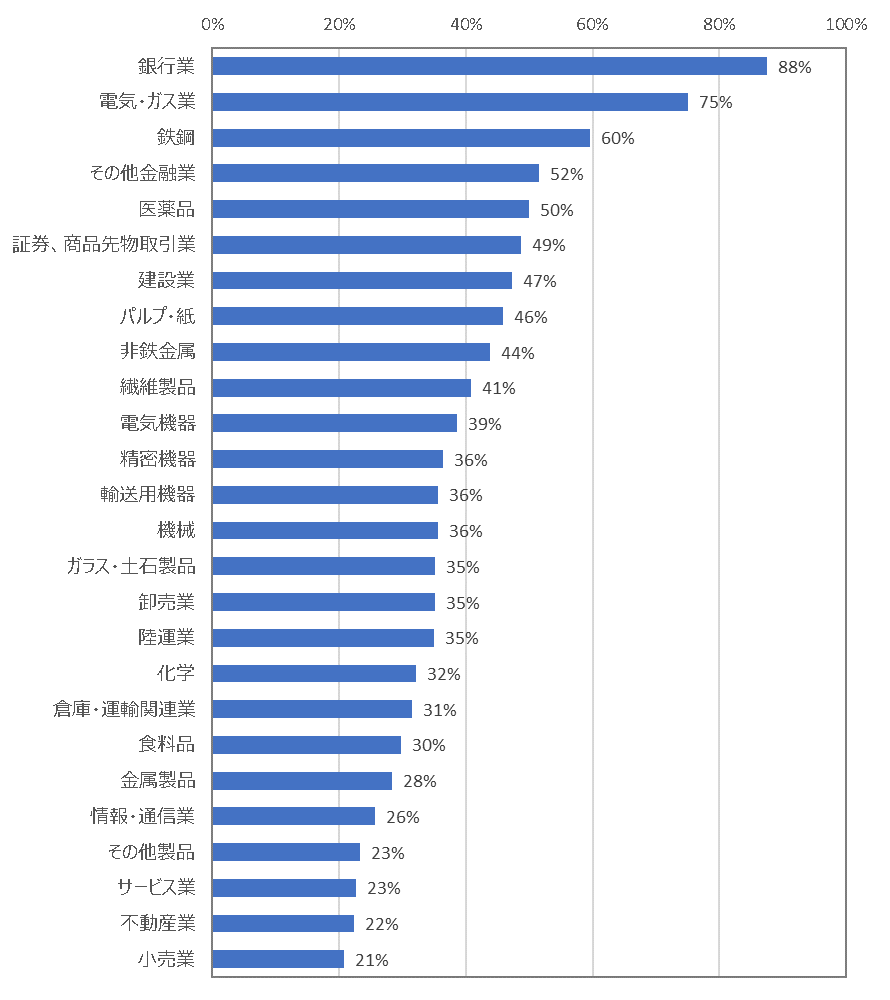

次に東証33業種のうち、20社以上のプライム・スタンダード銘柄で構成される26業種について、同様に提出済み企業の割合を算出したところ、9割弱から2割強まで大きな格差が確認された。要因としては業界特性や企業規模など様々なものが想定され得るが、サンプル26業種につきPBR(株価純資産倍率、12/29時点の中央値を採用)を確認したところ、上位5業種は軒並み1倍割れなのに対して、下位5業種のうち3業種は1倍を超えている。PBRひいては株価水準は一定の影響を及ぼしていると考えられよう。

図表6:キーワードのあるCG報告書の提出状況(業種別*)

(*) 東証業種のうち20社以上で構成されるもの

出所:日経バリューサーチのデータよりJSS作成

本対応においてROE(自己資本利益率)が影響したかを考察するため、プライム・スタンダードの全上場会社を直近期末のROE中央値で細分化、キーワードの伴ったCG報告書を提出済みである企業の割合を確認した。0%以上から20%未満までのカテゴリーで3割台を確保している反面、0%未満(赤字)および20%以上は2割前後と比較的低くなっている。良くも悪くも資本生産性が極端な水準にある場合、本対応には遅れが生じる傾向が見て取れる。

図表7:キーワードのあるCG報告書の提出状況(ROE水準別)

出所:日経バリューサーチのデータよりJSS作成

上述の0%以上から20%未満のカテゴリー内では、5%以上8%未満が約4割と最も対応が進んでいる。ROE5%は議決権行使最大手のISSが取締役選任議案の反対助言ラインとするなど、達成すべき資本生産性の最低水準とみなされており、これをクリアしていることで「資本コストや株価を意識した経営」が実現していると説明しやすい面はあるだろう。また10%以上12%未満も4割近くと高い対応度となっているが、同水準は投資家が期待する一般的な株主資本コスト(7~8%)を一定のプレミアムで超過しており、積極的な開示姿勢につながったものと思料される。

同様にPBR(株価純資産倍率)についても検討するため、2023年12月29日時点のPBR中央値で細分化して分析を試みたところ、1.0倍未満の企業は3割超が対応、特に0.5倍以上1.0倍未満では4割台となったのに対して、1.0倍以上の範囲では2割台に対応した割合が低下している。1.0倍を境に株価水準に対する危機意識の差異が表れた結果と言えるかもしれない。一方で0.5倍以上1.0倍未満のカテゴリーについては、ひとつの目安である「PBR1倍」が目標として現実的な域にあるため、「資本コストや株価を意識した経営」の実現により達成を目指すと説明しやすいことが、比較的対応が進んでいる背景として考えられるだろう。

図表8:キーワードのあるCG報告書の提出状況(PBR水準別)

出所:日経バリューサーチのデータよりJSS作成

プライム市場およびスタンダード市場の全上場会社が2023年12月29日までに提出したCG報告書のうち、キーワード「資本コストや株価を意識した経営の実現に向けた対応」の記載が確認されたもの、すなわち東証が10月通知で予告した「開示企業一覧表」に掲載される可能性が高い企業をサンプルに各種の分析を実施した結果、以下の示唆を得ることができた。

東証は2024年1月15日(目途)以降、開示企業一覧表を毎月更新する予定であり、提出済みとして掲載される社数は月を追って増加すると見られる。その中で対応に遅れが目立つ企業については、アクティビストなど投資家の批判に晒されるリスクも想定できる。未提出の企業はじめ各上場会社においては、今後の対応につき継続的な検討が必要となろう。

[1] https://www.jpx.co.jp/news/1020/bkk2ed0000000fe5-att/bkk2ed0000000fgt.pdf

[2] https://www.jpx.co.jp/news/1020/cg27su000000427f-att/cg27su00000042a2.pdf